在充电过程中爆炸的新闻层出不穷,但是,近几年这样的新闻慢慢的变少了。这背后的原因除了把控越来越严格的

电源管理芯片是电子设备的电能供应核心,担负起电能变换、分配、检测等管理职责。举个例子,我们给电子科技类产品充电时,电源转换芯片可以检测锂电池的充电电压、电流指标,让锂电池充满后仍可小电流充电,以延长电池使用寿命;电源防护芯片能轻松实现过充保护,防止过流、过压造成器件损坏。

小到手机平板、家用电器,大到各种通讯、工控设备,电源管理芯片的应用随处可见。力芯微作为一家模拟芯片设计厂商,主要专注于电源管理类芯片的研发和销售,其生产的电源转换芯片、电源防护芯片和显示驱动电路具有低噪声、低功耗等性能,被大范围的应用于手机、可穿戴设备等消费类电子领域。

2017年到2019年,力芯微的营业收入从3.02亿元增长到4.75亿元;净利润从2210.2万元增长到4040.3万元,基本实现翻番。

根据ICCAD数据,2019年我国销售额超过1亿元的集成电路设计公司数占比仅为13.37%,而销售额不足1亿的公司数占比达到86.63%。从2002年设立,到如今年销售额近5亿元,这18年间,力芯微把握住了哪些机遇,未来又将以何种战略继续高速成长?

成立于2002年的力芯微,初期主要聚焦于DVD、音响、机顶盒等传统电子市场的芯片研发及销售,积累了步步高、TCL、Sony、飞利浦等品牌客户。随着手机快速普及,力芯微及时切换研发方向,凭借一系列低压低功耗的电源类产品进军手机市场。

“好风凭借力,送我上青云”。2009年之后,消费电子市场崛起催生了大量芯片需求,力芯微趁此机会快速推出了双SIM卡电源控制芯片,并且通过层层审核,于2010年打入三星电子的供应链体系。至此,力芯微“大客户战略”开始加速,进入了成长快车道。

与三星电子的合作,从手机、平板显示慢慢地发展至可穿戴设备。有了三星的标杆案例,力芯微又发展出LG、小米、闻泰(600745)等知名消费电子客户群,成为了国内少有的覆盖多家知名消费电子客户的电源管理芯片设计企业。

在服务大客户过程中,力芯微销售额逐步的提升。2017年到2019年,力芯微的营业收入从3.02亿元增长到4.75亿元,年复合增速达25.4%。然而,大客户推动业绩规模一直增长的同时,却带来另一个核心问题——客户集中度较高。

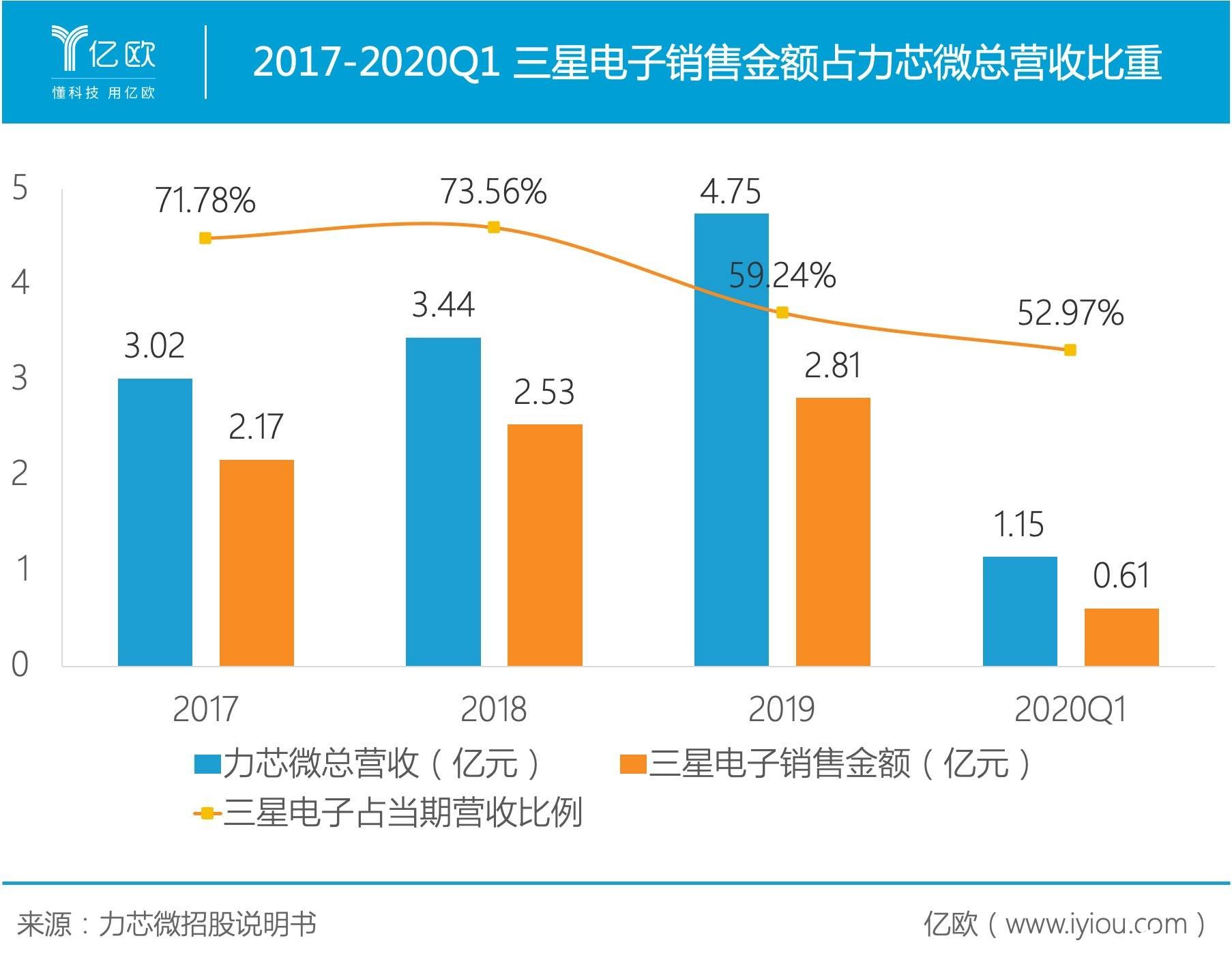

从近三年数据分析来看,力芯微前五大客户销售额占比均达到80%以上。其中,三星电子一家的销售额占比就曾高达73.56%。

过高的客户依赖带给经营业绩更大的波动风险,力芯微似乎也意识到这样的一个问题,虽然面向三星的销售额仍在逐年增长,但是从2019年开始,对三星电子的销售比例已经显著下降到59.24%。截至2020年一季度,这一比例已进一步下降到52.97%。

力芯微的崛起借助了手机潮和大客户战略,那么,在电源管理芯片这个细分赛道上,力芯微还可以走多远?

1981年,电源管理芯片市场规模为1亿美元,占模拟芯片市场的比例仅为8%,而到2018年,这一比例已经扩大到43%。根据TMR数据,截至2018年,全球电源管理芯片的市场规模已达到250亿美元,预计到2026年,市场规模将达到565亿美元,年复合增长率为10.69%。

智能手表、智能手环、TWS耳机等可穿戴设备大量普及,带动了电源管理类芯片市场需求量开始上涨。据同花顺iFind多个方面数据显示,我国可穿戴设备市场规模已从2015年的105.6亿增长到2018年的420.8亿,复合增长率达58.54%。

在家电领域,空调、彩电等主要家电产品分别由2013年的1.43亿台和1.40亿台,上升到2019年的2.19亿台和1.90亿台。家电产品呈智能化发展的新趋势,亦衍生出对电池管理更丰富的需求。

消费电子的功能越来越复杂,对电源管理芯片的要求也慢慢变得高。模拟芯片厂商们必须推出更小、更高效,功能更复杂的电源管理芯片,以应对快速的产品更迭。

力芯微已经在电源管理芯片的赛道上深耕近20年,形成了丰富的核心技术和功能模块IP。目前,公司在特定领域中可以与德州仪器、欧森美、达尔科技等全球知名芯片设计企业竞争,部分产品性能指标已达到或超过国际大品牌的竞标产品。

为满足客户一直在升级的产品和技术需求,近年来,力芯微的研发投入随着营业收入持续不断的增加,研发费用占据营业收入的比例维持在7.5%左右的水平。由于公司长期专注于电源管理领域,研发领域相对集中,且资金实力相对上市公司偏小,这一比例略低于可比公司10.6%左右的行业平均值。

从盈利上看,力芯微营业收入和净利润率逐年上升,毛利率水平维持在25%-30%之间。2020年初,在疫情影响下其扣非归母净利润同比增幅达到371.91%,净利率逆势从2019年的8.51%上升到15.97%。

市场需求的增加以及力芯微动态的产品结构调整共同促进了营收与利润率的双重增长。

随着多种电源转换芯片顺利通过客户认证,批量化销售的推进使得电源转换芯片的出售的收益及占比实现了迅速增加。下游对产品过压防护要求的提高也使得电源防护芯片单价上涨。2020年第一季度,电源防护芯片的平均单价从2019年的0.237元/颗增长到0.286元/颗,涨幅34.29%。

对于毛利率较低、市场之间的竞争激烈的大屏显示驱动电路,力芯微则战略性减少了该业务的投入,并不断以毛利相应较高的其他型号显示驱动电路代替。

电源管理芯片市场的行业景气度依然延续,然而想要把握住下一波消费电子浪潮,实现经营业绩的持续向好,力芯微在研发和产品布局方面要做的还有很多。

电源管理芯片领域保持着寡头竞争的竞争格局,龙头德州仪器、高通、亚德诺等前5大厂商占据了全球71%的市场占有率。由于高端市场的高毛利吸引,欧美大型芯片设计企业逐步转向汽车级、工业级、军品级等其他性能要求更高的市场,产业转移的过程给了国内企业更多切入中低端消费市场的机遇。

国内公司能够通过切入消费电子、家电这类成本控制型领域,以性价比抢夺进口品牌的市场,逐渐实现进口替代。目前,国内的中低端电源管理芯片市场每年仍然在不断涌入新进入者,截至2019年8月,行业公司数约1200家左右,中国电源管理芯片行业呈现充分竞争的市场格局。

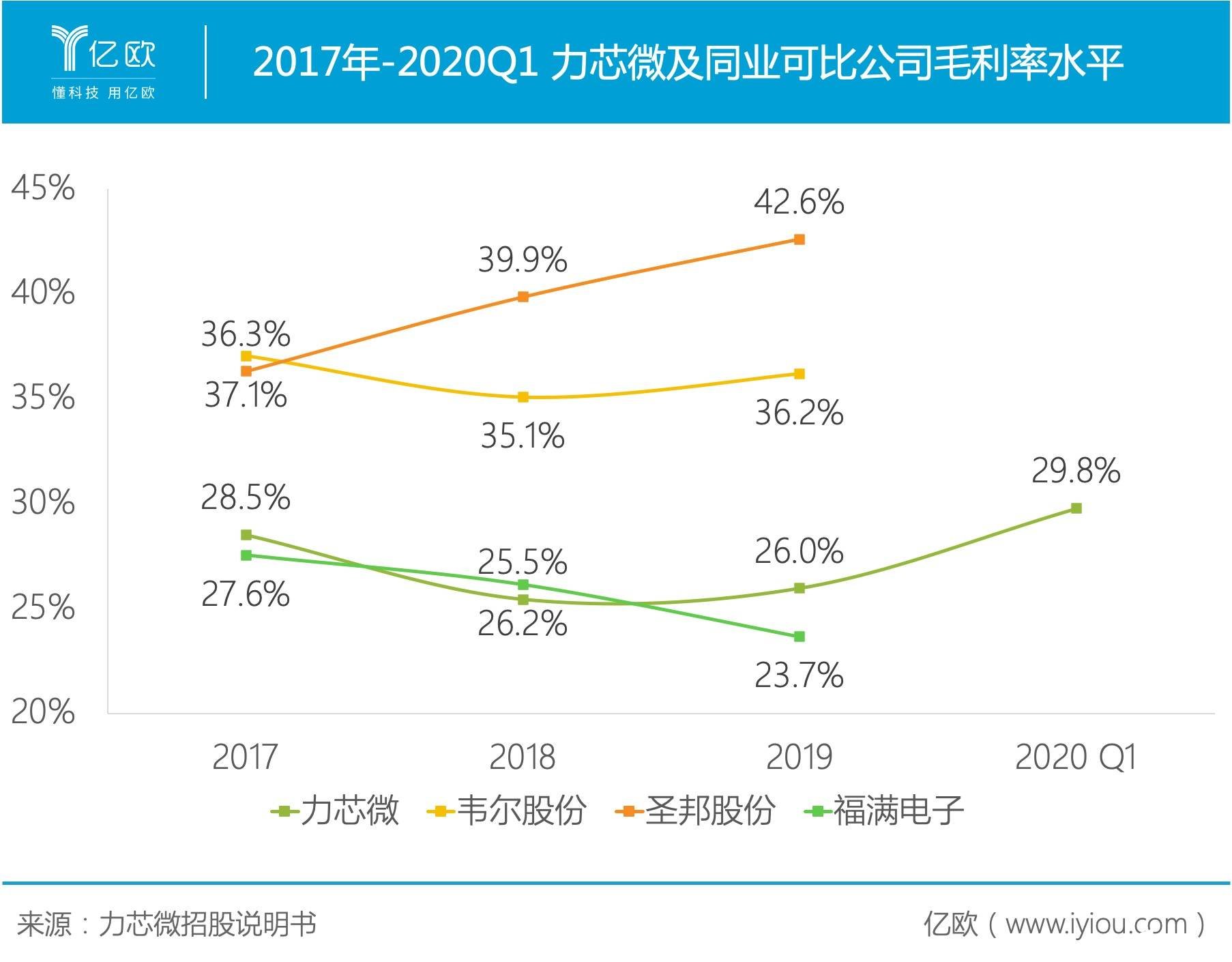

经过近20年的积累,凭借在消费类电源管理芯片领域的专注度和先发优势,力芯微的电源管理芯片销售规模已能和韦尔股份(603501)、圣邦股份(300661)、富满电子等国内领先企业比肩。

然而,由于消费类电源管理芯片的附加值较低,力芯微的毛利率水平与韦尔、圣邦等在工业领域有所布局的公司相比仍然较低。而在消费类电子市场的红海里,若无法跟上下游产品技术迭代,其利润空间将被进一步蚕食。

因此,借助此次募资,力芯微将持续升级其主营业务核心技术,希望借助高性能电源转换驱动芯片和高性能防护芯片的研发及产业化,进一步丰富产品品类并提升产品性能。在守住手机、可穿戴设备等消费电子领域优势的基础上,积极布局家用电器、物联网汽车电子等其他应用领域,以应对下游更多元的需求。

作为芯片设计厂商,力芯微从设立初期就看准手机市场,从消费类电子领域切入;通过坚持大客户战略,力芯微又不断开拓市场,做到国内领先。

如今,趁着物联网和5G的东风,力芯微又意欲征战市场空间更为广阔的家电、汽车电子领域。以手机领域之多年经验,力芯微有望在新赛道厚积薄发。

有限公司,技术骨干来自清华大学和韩国延世大学,掌握国际领先的碳化硅器件技术,slkor愿景是成为“半导体

践行国家科学技术创新战略。 随着“北斗+”和“+北斗”产业深层次地融合的蓬勃发展,时空信息服务需求已深入千行百业,

现货行情分析及预判 /

开启发展新篇章。 招股书显示,珠海赛纬此次IPO计划募集资金10亿元,并用于淮南赛纬年产20万吨二次锂离子电池电解液及配套原料项目(一期)、合肥赛纬

锂电池提供长久的寿命和良好的安全性,在新能源汽车、储能等应用领域拥有广阔的发展空间。 近日,作为国内

新的发展周期。据TrendForce集邦咨询数据,2023年2月,MLCC供应商的BB Ratio略有上升,达到0.79。业内人士认为,MLCC需求边际改善明显,该

经销商库存降至二个月以下,原厂订单能见度拉长,稼动率攀升。2、需求:家电、消费电子、工控等主要

的研究报告,汽车电动化和智能化是当前的主要流行趋势,因此汽车连接器板块将继续保持较高的

。其中,受汽车800V高压快充平台的铺开、换电路线的建设以及无人驾驶等级的迭代提升等因素的影响,汽车连接器板块的

国产连接器厂商加速国产替代 /

【嵌入式SD NAND】基于FATFS/Littlefs文件系统的日志框架实现

【原创】收藏!单片机输出4种波形的函数信号发生器毕设(Proteus仿真+原理图+源码和论文)

无源元件之――电阻器基础知识

无源元件之――电阻器基础知识